Q.減価償却制度の改正内容について(個人データ)

A.平成19年度 減価償却制度の改正内容について

財務省の告示により、平成19年4月1日以降減価償却制度改正が施行されることとなりました。

会計王8シリーズ以前の製品をご利用のお客様につきましては、下記の方法で該当資産を制度改正に対応させることが可能です。

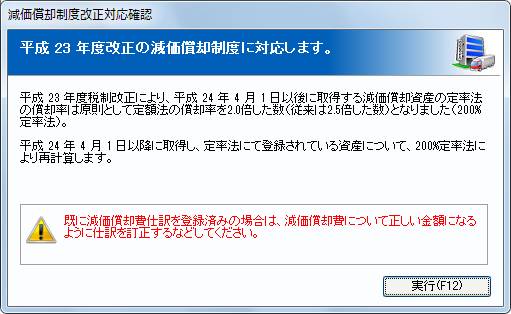

B.平成23年度 減価償却制度の改正内容について

平成23年度税制改正(平成23年12月2日公布)に関する減価償却制度の省令が平成24年1月25日に公布され、平成24年4月1日より改正が施行されることとなりました。

会計王13シリーズ以前の製品をご利用のお客様につきましては、下記の方法で該当資産を制度改正に対応させることが可能です。

なお、原則は平成24年4月1日以降の新規取得分から200%定率法が適用となりますが、以下の経過措置が設けられています。

経過措置1 250%定率法を継続適用できる

平成24年3月31日以前に開始して平成24年4月1日以後に終了する事業年度で、その事業年度内に取得した資産は、平成24年4月1日以後でも改正前の250%定率法を適用することができます。

経過措置2 従来資産(250%定率法)でも200%定率法にできる

従来の250%定率法で償却中の資産を、改正後の償却率(200%定率法)に切り替えて償却することができます。この時、従来の250%定率法の時の耐用年数で償却を終了することができます(これにより耐用年数が延びずに済みます)。

ただし、切り替えの適用開始時期は、平成24年4月1日をまたぐ事業年度か、平成24年4月1日以後最初に開始する事業年度、のいずれかに限ります。

※この経過措置を適用する場合、平成24年4月1日以後最初に終了する事業年度の申告期限までに届け出が必要です。

※経過措置の適用について詳しくは、所轄の税務署または関与税理士様にご確認ください。

<操作手順>

1.製品をインストールし、旧バージョンの製品からデータをコンバートしてください。

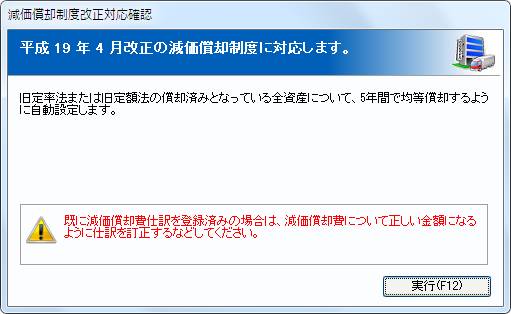

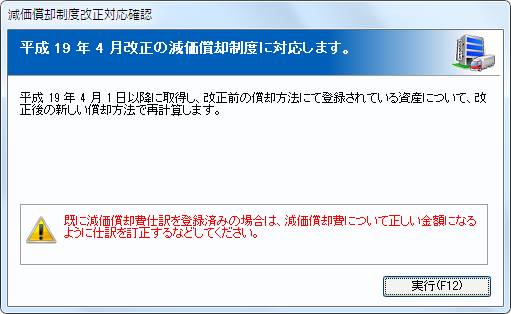

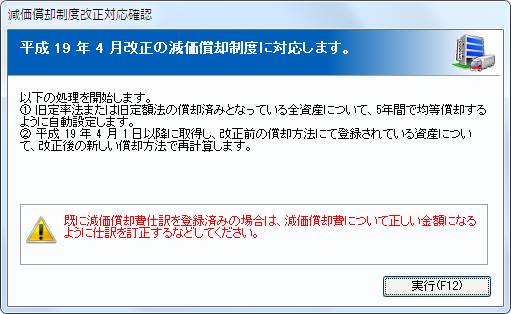

2.各会計データの初回起動時に税制改正に該当する資産がある場合には、下図のいずれかの確認メッセージが表示されます。

[実行]ボタンを押下しますと、現在選択しているデータで税制改正に該当する資産が登録されている場合、一括で税制改正後の設定に変更します。

(ア)平成19年度税制改正に該当する資産がある場合

※会計王9シリーズ以降の製品からコンバートした場合は、下記a〜cの画面は表示されません。

a:平成19年3月31日以前に取得し、償却済みとなっている減価償却資産があった場合

b:平成19年4月1日以降に新規取得した資産の内、改正前の償却方法にて登録されている資産があった場合

c:a、bのどちらにも該当する資産があった場合

※「データ次年度更新」「期末残高繰越処理」を行った際、aに該当する資産がある場合には、自動的に対応する為の確認画面が表示されます。

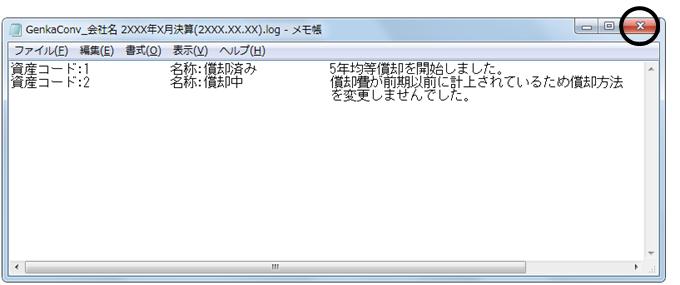

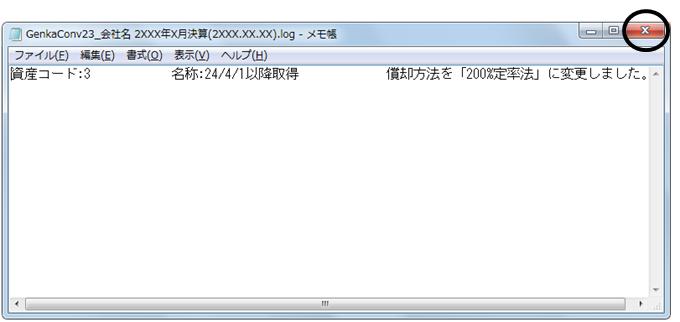

※上記(ア)−a〜cの画面が表示され処理を[実行]で実行後、平成19年度減価償却制度改正に該当する固定資産の変更内容がワードパッドまたは、メモ帳で表示されます。

必要に応じて印刷するなどしていただき、内容をご確認のうえ、画面右上の「×」をクリックし、画面を終了します。

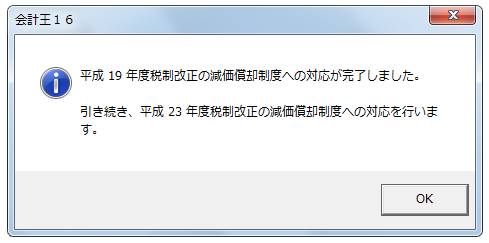

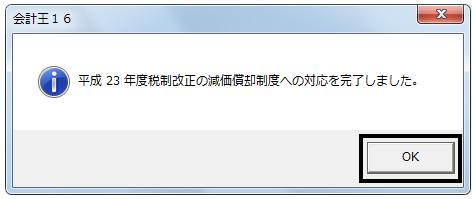

さらに平成23年度税制改正に該当する資産がある場合には、下のメッセージが表示されます。

[OK]ボタンをクリックし(イ)へ進みます。

(イ)平成23年度税制改正に該当する資産がある場合

※上記(イ)の画面が表示され[はい]で実行後、平成23年度減価償却制度改正に該当する固定資産の変更内容がワードパッドまたは、メモ帳で表示されます。必要に応じて印刷するなどしていただき、内容をご確認のうえ、画面右上の「×」をクリックし、画面を終了します。

その後、完了のメッセージが表示されますので[OK]ボタンをクリックします。

3.「管理」→「減価償却資産登録」にて変更された内容をご確認ください。

※各会計データの初回起動時に表示されるメッセージは、平成19年度、もしくは平成23年度の税制改正に該当する資産がある場合のみ表示されます。